快訊

- 【太子起訴】9幹部全交保!合議庭認「證據充足」免押 北檢研議抗告

- 赫格塞斯:行刺川普的伊朗主謀 昨天才剛被美軍轟殺

- 川普首曝擊殺哈米尼原因:伊朗曾兩度暗殺他未遂!「我先下手為強」

- 伊朗巡防艦在斯里蘭卡遭美軍潛艦擊沉 180官兵恐僅32人生還

- 荷姆茲海峽再有商船遇襲 貨櫃輪遭攻擊起火乘員棄船逃生

- 伊朗無差別報復攻擊 已向波斯灣鄰國發射逾2000枚飛彈、無人機

- 伊朗戰爭致中東航班大亂 國台辦稱提供協助「台灣同胞是中國公民」

- 快訊/伊朗死亡人數增至1045人

- 快訊/土耳其也被打!伊朗發射彈道飛彈 被北約防空系統擊落

- WBC》東京巨蛋變台北大巨蛋! 開打前夕「這幕」超感動…機場全是Team Taiwan

- 政院不副署!批黨產條例、中天條款、助理費三案修法「嚴重背離憲法」

- OpenAI向五角大廈妥協引不滿 阿特曼開員工大會說明兼安撫「我不後悔」

- F-35首殺擊落戰機紀錄! 以色列空軍在德黑蘭擊落雅克-130攻擊機

- 1月外銷訂單769.1億美元再創歷年新高 憂中東戰事拉長Q1接單有變數

- 【太子起訴】台灣淪洗錢天堂!陳志集團狂做「假交易」 光「和平大苑」就拐38億

- WBC》強打李灝宇驚傳不適?老虎隊喊暫停練打 台灣隊急備案「張政禹飛東京」

- 快訊/伊朗消息人士:哈米尼次子還活著 被視為下任領導人

- 俄國暗影船隊再少一艘 液化天然氣油輪在地中海燒成焦炭

- 【太子起訴】昔爆乳交保惹議...成員畫風突變!出庭「包太緊」看嘸路撞牆

- 【太子起訴】寫歷史!北檢扣55億贓物辦「最豪拍賣」 國庫一舉入帳4.3億

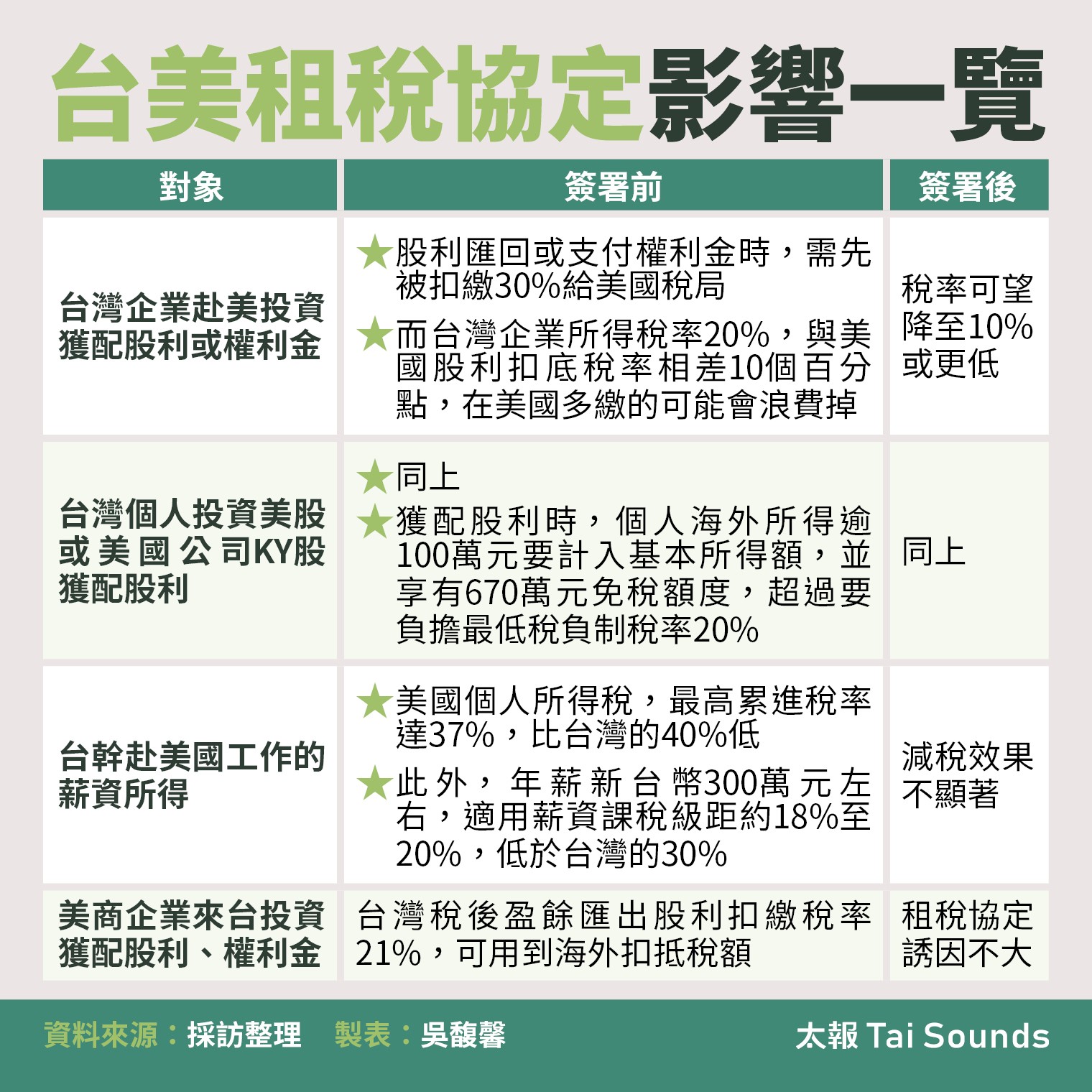

一文看懂/台美租稅協定受惠不只企業,還有美股投資人

2023-06-26 07:30 / 作者 吳馥馨

在目前台美尚未簽署租稅協定情況下,股利扣繳率達高達30%,也就是每賺100元,就要先繳30元給美國國稅局(IRS),只剩70元可以帶回台灣。

台美有意簽署租稅協定,工商業界更是高度期待。為什麼台美租稅協定這麼重要?如果不是想去美國開公司,台美租稅協定和個人有關嗎?如果一般人去美國當打工仔,租稅協定重要嗎?租稅協定是兩國之間,為了避免雙重課稅風險而洽簽的協定,這對企業赴海外投資經營的穩定性尤為重要;目前台灣已簽署租稅協定的國家,包括臨近的日本、新加坡、印尼、澳洲、紐西蘭、越南、馬來西亞、印度、泰國、加拿大、德國、波蘭、捷克、斯洛伐克等國家;幾乎含括了台商主要海外布局的新南向國家、歐洲重點國家。然而,這塊拼圖中,唯獨缺了美國。

近年來,隨著供應鏈重組,包括半導體供應鏈、電動車供應鏈,乃至周邊生活配套的餐飲業都先後赴美投資,但少了台美租稅協定,盈餘匯回立即面臨30%的稅率,投資成果立即打七折,也讓部分企業考慮再三、裹足不前。

美國租稅專家、資誠稅務諮詢顧問公司執行董事蘇宥人表示,租稅協定最大的好處是降低扣繳率,這在支付股利、利息、權利金時都會遇到。

在目前台美尚未簽署租稅協定情況下,股利扣繳達高達30%,也就是每賺100元,就要先繳30元給美國國稅局(IRS),只剩70元可以帶回台灣。

但如果台美能簽署租稅協定,通常股利所得的扣繳稅率可降到只剩下10%。也就是說,在美國取得100元的股利,就可以拿回90元的股利。

回到了台灣,因台灣公司企業所得稅率為20%,相當於要繳20元的股利所得稅率,但其中的10元已交給美國國稅局,還剩下10元的扣繳金額要繳給台灣的財政部。

資誠稅務諮詢顧問公司執行董事蘇宥人表示,租稅協定最大的好處是降低扣繳率,這在支付股利、利息、權利金時都會遇到。

陳品佑攝

陳品佑攝

除了企業避免雙重課稅,一般民眾若有投資美股,或著美國公司的KY股,也能降低股利扣繳率。

例如投資人買了美國蘋果、特斯拉公司股票,而這些美國公司配了100元的股利給投資人,因台美未簽租稅協定,台灣投資人只能拿回70元的股利。但若簽了台美租稅協定,而股利扣繳率降為10%,那投資人只要先付給美國稅局10元。

不過要留意的是,包括獲配股利的個人海外所得逾100萬元要計入基本所得額,並享有670萬元免稅額度,超過就要負擔最低稅負制稅率20%。

台美若能簽署租稅協定,一般投資人持有的蘋果或特斯拉公司股票,當分配股利想匯回台灣時,也能享有優惠稅率。路透社

至於被企業派到美國工作者,能否因為簽署台美租稅協定而受惠?這個效果恐怕就不顯著了。

蘇宥人指出,一則是美國目前個人所得稅,最高累進稅率達37%,比台灣的最高40%,還低3個百分點。

再則,台灣累進級距跳得比美國快。舉例來說,年薪新台幣300萬元左右的所得稅率大約30%,換算約10萬美元,在美國所得稅率大約只18%至20%左右。

而赴美國工作的台幹,其薪水算是海外來源所得,有670萬元免稅額,回到台灣不用繳稅,只要在美國繳稅即可。因而簽署台美租稅協定,對受薪階層的影響不大。

至於租稅協定對在台投資的美商會不會有影響呢?蘇宥人表示,由於台灣稅後盈餘匯出股利扣繳稅率21%,也可用到海外扣抵稅額;當年度未抵減的,通常也可以往後遞延,抵減未來幾年的海外來源所得的課稅。故而台美租稅協定對在台美商的誘因不多。

舉例來說,美商在台灣獲利100元,若要將股利從台灣匯出,股利扣繳稅率為21%,實際可拿走79元。

而美商回到美國後,因美國公司所得稅率21%,在台獲利100元,也就是要繳稅21元,但這21元已向台灣稅局繳納、可以直接抵減,回到美國就不用再向美國稅局繳納。

台美租稅協定影響一覽

最新more>

熱門more>

- 長年沉迷台北夜生活!昔日「護國神Q」跌落神壇不意外

- 傾城酒店紅牌「3點全露」遭逮 命運捉弄!淪植物人躺13年結局曝光

- 中國被爆施壓伊朗「勿封鎖荷姆茲海峽」 中外交部回應了

- 川普:伊朗現在想來談判 但是太遲了!

- 目睹媽泳池肉搏16歲鮮肉!兒崩潰「他是我好友」 43歲女市長慘了

- 伊朗邊挨打還「一打多」圖什麼? 分析揭炸鄰國、封海峽目的

- 【深度報導】同事的小孩有一半在考私校 為何連公校老師都想買「安定感」?

- 金融時報:以色列駭入路口監視器掌握哈米尼行蹤 一次30發炸彈送他上路

- 「天弓二型」首度實戰!阿聯啟用南韓防空飛彈 逾9成伊朗飛彈被攔截

- 摔斷左手腕最疼痛之際動念退休 林志傑坦承「身體狀況一直掉」