快訊

- 台股多頭再戰天價20883點只差174點 靜待鴻海電子法說

- 直選連任總統後國情報告底氣足? 李登輝:中華民國是主權獨立國家(下)

- 7度國情報告 李登輝曾喊:中國必將統一、台灣與大陸是中國不可分割領土(上)

- 陳水扁2005年擬到立院國情報告軍購案遭擋 賴清德曾批國、親杯葛違憲

- 入府或國安會 林飛帆:新總統團隊公布為主

- 不同調?盧秀燕確定出席520

- 「五月天」假唱風波煎熬半年 上海文旅局調查出爐還阿信清白

- 特赦扁?陳致中貼「三分鐘看扁案」舊文

- 台中驚傳嬰屍遭棄水井半年 生父良心不安自首 雙親涉殺人罪起訴

- 凱擘昨大斷訊爆民怨 蔣萬安:必要時協助市民求償

- 20年難得一遇!強烈磁暴發生中 氣象署:5到8點劇烈等級

- 防虐嬰資料難調!衛福部預告:業者上傳影像至中央雲端

- 日本行動西瓜卡大當機、乘客喊「不想睡車站內」 JR東日本證實遭網攻

- 日駐台外交官尋根大成功!祖父百年前曾任苗栗後龍國小校長

- 0403地震「最慘圖書館」 國台圖內部曝光:修復要等明年春天

- 寺廟、教會轉為宗教法人 內政部擬定「宗教團體法」

- 再籲建立憲政慣例 國民黨智庫:司法院正副院長應與蔡英文同進退

- WSJ:美對中國電動車關稅將激增至100% 最快14日宣布

- 造票票不等值災難、沒道歉 特赦扁林濁水嗆「憑什麼?」

- 蘆南蘆北爭議與林淑芬槓上 黃國昌曝藍議員、侯友宜有聯繫

【台美經貿下一站3-2】台灣機會來了!叩關多年的台美租稅協定,終獲美方認同

2023-06-23 07:10 / 作者 吳馥馨

資誠稅務諮詢顧問公司執行董事蘇宥人。陳品佑攝

台美21世紀貿易倡議的初步協定簽署後,工商團體開始呼籲,盼早點洽簽台美租稅協定,避免雙重課稅風險。行政院政委、經貿談判辦公室總談判代表鄧振中表示,「稅」在任何一個國家,都是很難調整的,但現在「台灣的機會來了」!鄧振中坦言,稅率涉及國家之間的平衡效果,制度難以憾動;過去多年來,台灣向美方表達欲洽談租稅協定,但都談不出個結果。但如今,台灣機會來了,機會出自於美方迫切希望台商赴美投資。

當然,美方也會問,同樣是外商赴美投資,為何法商赴美投資沒有雙重課稅問題,但台商赴美投資就會有這些困境。但如今「局勢不一樣了!」,為了爭取關鍵產業及相關供應鏈赴美投資,就連美國財長葉倫都說了,台美缺少租稅協定是一個「非常重大的問題」,將和國務院一同試圖找到解方。

財政部長莊翠雲也說,已經準備好了,就待美國確定模式後,希望下半年可以進入諮商。

美國財長葉倫表示,台美缺少租稅協定是一個「非常重大的問題」,將和國務院一同試圖找到解方。圖為2023年4月20日,葉倫在約翰霍普金斯大學高等國際研究學院演講。路透社

美國租稅專家、資誠稅務諮詢顧問公司執行董事蘇宥人表示,美國對於尚未洽簽租稅協定的國家,包括企業股利、權利金、利息等匯出的稅率高達30%,這對有意赴美投資的台商而言「是很大的痛」,一聽到股利扣繳率高達30%,就會有點「心灰了」。

「千里迢迢赴美投資,結果只賺個『毛利』,股利想要匯回,30%又不見了。」蘇宥人說。

用簡單的算數來看,一間台灣公司赴美投資,賺了100元想匯回台灣,因股利匯出要先扣底稅率30%,其中的30元就要先繳給IRS(美國國稅局),實際獲配的股利只剩70元。

但台灣企業所得稅率是20%,也就是100元股利只要繳20元的稅。即便在美國已繳了30元的稅,但多繳的10元稅金,回到台灣卻不能退還給企業,可能就直接浪費掉了,這是台商的痛。

若能順利洽簽台美租稅協定,一切情況都不同了。蘇宥人表示,按美國與其他國家簽定的租稅協定,通常股利所得稅的扣繳稅率可以降到只剩下10%。

也就是說,在美國取得100元的股利,若簽了租稅協定,扣繳稅率下降到只剩10%,就可以拿回90元的股利。回到了台灣,因台灣公司分配的股利所得稅率為20%,相當於要繳20元的股利所得稅,但其中的10元已交給美國國稅局,還剩下10元的扣繳金額要繳給台灣的財政部。

至於是否每個與美國洽簽租稅協定的國家,扣繳率都能降到10%?就要看談判結果了。蘇宥人表示,最終稅率能談到多低,取決定美國多想與你洽簽租稅協定。若美國有強烈需求,扣繳率甚至還會降更低,例如再進一步降到只剩5%,或甚至0,直接免扣繳。不過,目前基本的門檻大約都在10%左右。

資誠稅務諮詢顧問公司執行董事蘇宥人表示,台美尚未簽租稅協定,包括企業股利、權利金、利息等匯出的稅率高達30%,這對有意赴美投資的台商而言,「是很大的痛」。陳品佑攝

然而,台灣想與美國洽簽租稅協定已許多年,迄今革命仍未成功的原因。蘇宥人分析,恐怕難逃「政治因素」。

由於租稅協定是「國與國」之間的協定,不是「國與地區」,台灣與美國洽簽租稅協定,勢將會觸動「一中」敏感神經。

但蘇宥人表示,目前的狀況是美國國會都支持和台灣簽署租稅協定,若因政治因素讓台美租稅協定「不可行」,不排除改走其他「路徑」,例如修改美國國內法,讓目前30%的股利扣繳稅率,降低到20%,至少把原本「30%的門檻」降低一點。

又或著,透過貿易協定、增訂稅務優惠的協定來達成避免雙重課稅的目的;總之,美國國會正研擬在透過不同方式替台灣解套。

若真的卡在「一中因素」而讓台美租稅協定延宕,美國直接修國內法的機率高嗎?蘇宥人表示,至少比以前「高很多」;目前美國現在參眾兩院,以及民主、共和兩黨,在台美租稅協定這塊,都是朝一致的方向來走。

但「有多快?」這件事恐怕就是「非常、非常大的問號」。

鄧振中也說,美國這麼多國會議員,要讓其對於稅務議題凝聚成「相同看法」是很不容易的。利害關係人包括台灣企業、台灣政府、美國政府、美國國會,這幾方都要通通談好,不是那麼容易的事。

行政院政委、經貿談判辦公室總談判代表鄧振中表示,要讓眾多美國國會議員針對稅務議題凝聚成「相同看法」是很不容易的。

廖瑞祥攝

廖瑞祥攝

然而,若台美租稅協定遲遲未簽,誰的租稅風險最大呢?蘇宥人表示,恐怕是被迫追隨大企業赴美投資的中小企業比較吃虧。這一切的關鍵,就出在只有在美國「賺了大錢」、「有股利需要匯回來」,才要擔心盈餘匯回扣繳30%的稅率。

舉例來說,追隨大公司赴美投資的供應鏈,假設沒有太大的資本投資,只是出售前期設備,而交易完成後就產生獲利,或權利金收入,之後就有盈餘匯回課稅的問題。但大型企業,因早期資本投入多,而且前幾年可能都是「虧損」的情況,也就不用擔心30%的稅率了。

蘇宥人坦言,據了解,為了租稅問題,的確許多小公司並不想赴美投資,但身為供應鏈一環,是「不得不」的心情,跟著大公司去美國投資的。

受限盈餘匯回要先扣30%稅率,許多小公司並不想赴美投資,但身為供應鏈一環,是「不得不」的心情,跟著大公司去美國投資的。 圖為美國總統拜登日前參觀台積電亞利桑那州廠第一廠。路透社

至於隨著企業赴美投資而到美國工作的台籍員工,在美國工作的薪資,會否也面臨租稅風險?

蘇宥人表示,美國目前個人所得稅,最高累進稅率達37%,比台灣的40%低3個百分點。

而且大家有個迷思,美國稅雖然重,但台灣個人所得稅的負擔比美國重,一則是台灣累進稅率最高40%,比美國高,再則台灣累進級距跳得比美國快。舉例來說,年薪新台幣300萬元左右的所得稅率大約30%,換算約10萬美元,在美國所得稅率大約只18%至20%左右。

故而台灣的個人所得稅率,對領固定薪水的受薪階級其實很傷。反倒是赴美國工作的台幹,有可能因此少繳一些個人所得稅。

而且,赴美國工作的台幹,其薪水算是海外來源所得,有670萬元免稅額。回到台灣不用繳稅,只要在美國繳稅即可。

不過,蘇宥人提醒,假設台幹已是美國稅務居民的身分,那就要留意美國採全球所得課稅原則,不管是美國收的股利,或是在台灣收的股利,都要拿回美國繳稅。差別只在,若為美國境外所得,已繳了其他國家的所得稅,可拿回美國扣抵所得稅。

至於外傳台美洽簽租稅協定,恐怕因富人擔憂資產「全都露」而反對。蘇宥人指出,富人擔憂的應該是租稅協定內的「資訊交換」章節。但除非富人真的在美國有很多資產沒向台灣稅局進行申報,才會擔心這些風險。但這些風險會發生的前提是,美國因與台灣「資訊交換」,讓相關個資「全都露」,但他判斷,這不太可能發生。

蘇宥人指出,通常「資訊交換」是要透過正式管道向美方發文,調查特定人在美國境內有否申報,美方再做必要的回覆。一般而言,美國對於「資訊透露」這件事的態度很保守,或許想從其他國家收集,但未必想給。

究竟會不會因洽簽租稅協定,就把資訊就「脫光光」給雙方稅局看,進而要補稅、遭罰款?蘇宥人分析,這確實是一個顧慮,但也沒有想像那麼糟糕。

他也補充,事實上,在「美國大、台灣小」的情勢下,即便未簽租稅協定,美國稅局還是可以透過管道,要求調查局配合調查台灣狀況。

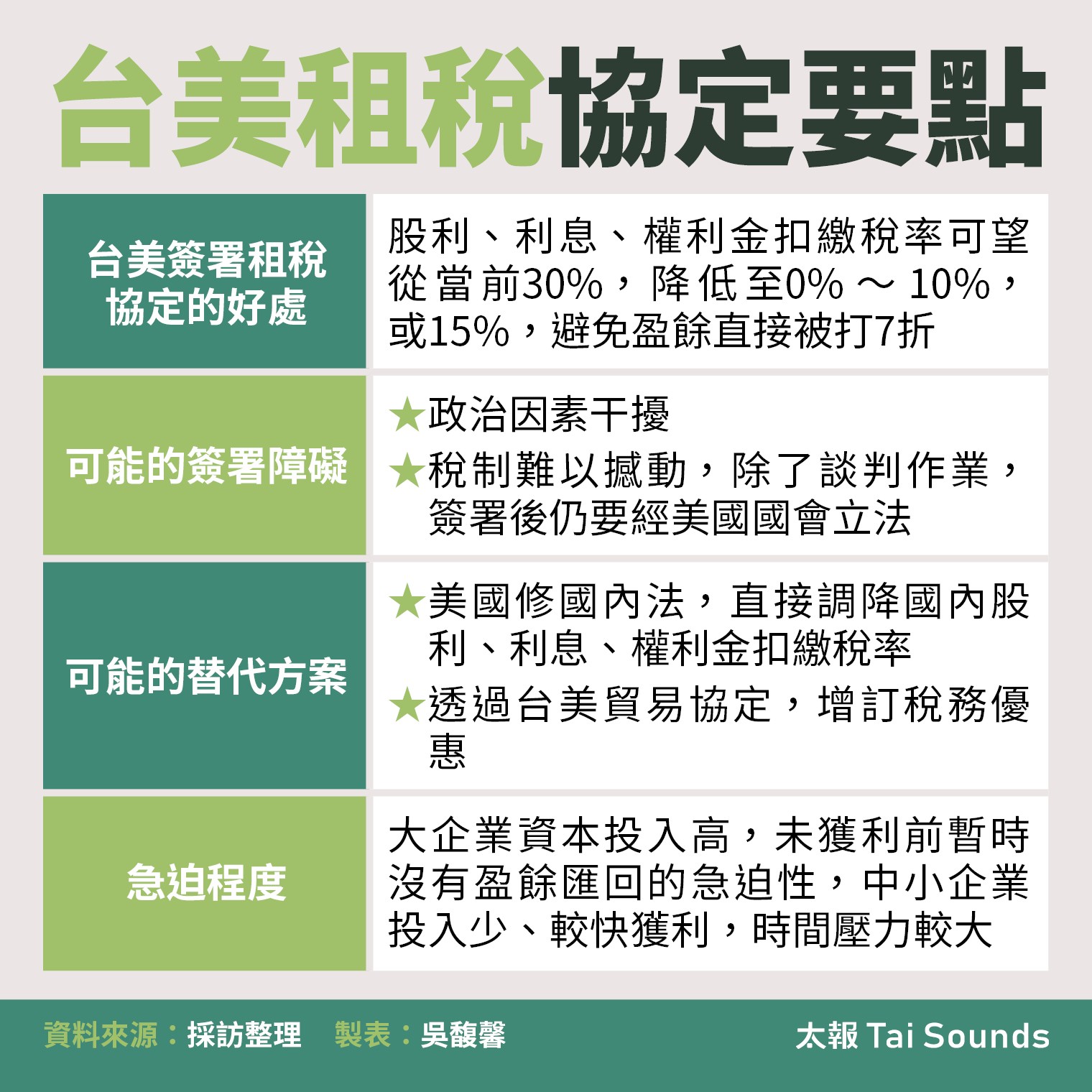

台美租稅協定要點

最新more>

- 台股多頭再戰天價20883點只差174點 靜待鴻海電子法說

- 直選連任總統後國情報告底氣足? 李登輝:中華民國是主權獨立國家(下)

- 7度國情報告 李登輝曾喊:中國必將統一、台灣與大陸是中國不可分割領土(上)

- 陳水扁2005年擬到立院國情報告軍購案遭擋 賴清德曾批國、親杯葛違憲

- 入府或國安會 林飛帆:新總統團隊公布為主

- T1》下週二客場作戰輸了就回家!林秉聖霸氣喊:回我的主場

- 俄軍攻佔烏克蘭5村莊 分析:烏軍脆弱時刻「嚴峻試煉」

- T1》用什麼心情面對殊死戰?許皓程笑回:叫球員去新莊踏踏青

- T1》背水一戰轟全場最高27分 特攻艾德:我不想今天結束球季

- 「BIGBANG」大聲睽違8年巡台惹哭粉 當2天吃貨:肚子變小籠包

熱門more>